スタートアップで発行されるインセンティブを目的としたStockOption(ストックオプション 、以下”SO”)について、ググってもほとんどちゃんとした必要な網羅的な情報がないため、調べた上でまとめてみました。お金のことは大切です。ちゃんと理解してから発行して、ちゃんと理解してからもらいましょう。

主な想定読者:

- スタートアップ経営者

- スタートアップでSOを貰う役職員の方々

- 基本的な(コール)オプションの仕組みについては理解されている方

入門記事、良さげなのがすぐ出てこなかったけど、検索ください - SOについての考え方(どちらかというと経営者向け)は、グロービスの高宮さんのインタビュー記事が色々書かれてます。またこちらには上場時のSOの役職員の保有比率調査についてまとめらてます

(正確性には気をつけているつもりですが、万が一間違いがあった場合でも自己責任でお願いいたします。いずれにせよ、間違いや誤認はご指摘いただけると嬉しいですm(_ _)m)

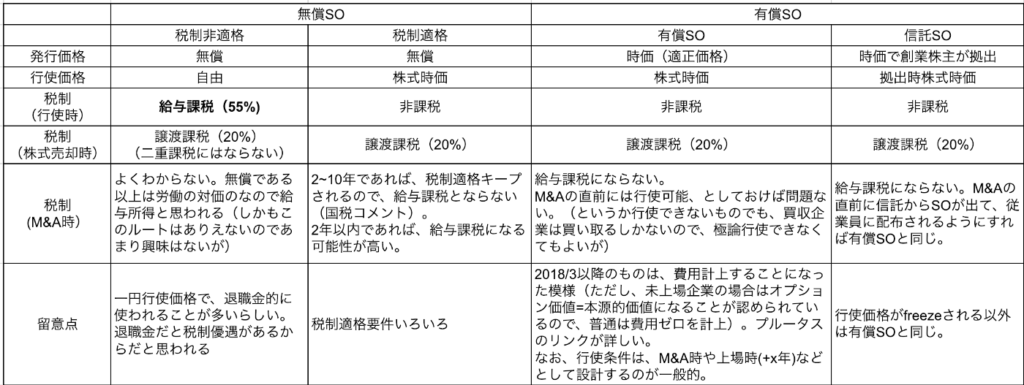

- 税金です。All about taxです。

- 株式を売却した際の課税ですから譲渡課税で、原則は(約)20%

- しかし付与やスキームの形式によって給与課税(最大55%。累進課税だが、まあ夢をみると多くの場合55%なので以下「最大」は省略)

結論

各々について簡単に解説していきます。

税制非適格な無償SOについて

これは基本的にスタートアップではあまり使われないようです。上場会社の退職金代わりに使われるのかなと推測。興味もないのであまり調べてません。重要なのは、「税制非適格だと、55%の給与課税がかかってしまうこと」です。使い物になりません。

なお、”無償”SOというのは、従業員に発行される際に従業員の資金負担(オプション購入費用)がゼロ円ということです。重要ですが、”無償”で従業員は貰っているため、労働の対価として考えられることにより、給与課税が適用されるというロジックです。

税制適格な無償SOについて

これが最も使われていると思います。上記の、55%課税になってしまうという問題点を克服するための税制の救済制度的なものです。税制適格になる要件を満たせば、権利行使時(株を購入時)には課税がされず且つ株式売却時の税率は20%です。

なお、税制適格となるための要件は色々ありますが、例えばこちらにまとめられてます。要件として厳しいのは、以下あたりです。

- 役職員のみにしか発行できない(監査役はNG)

- 33%以上の議決権を持つ大株主には発行できない→創業大株主はNGとなる

- 権利行使は発行から2~10年の間のみ

会社価値がまだ小さいうちは良いのですが大きくなった際に発行しようとしても有償SOだと従業員が購入できないことが多いため、税制適格で無償発行をするのが一般的ですが、33%超の創業大株主(≒社長)には付与できない、という点もあり、交付しないものとされているスタートアップも多いと感じています。僕はそれには全力で反対意見です。VCに嫌がられる(一応、上場時に希薄化するので嫌がられる)のであかんとか詭弁だと思います。

注1: 税制適格でも、M&A時に、譲渡制限を解除して買収会社に買い取ってもらうようなケースでは、給与課税となってしまうという国税コメント(2018/7)が出ているようです。

注2: 税制適格で、(発行から2年経過している際の)M&Aの際に行使がされるものは、税制適格がキープされる(20%課税)との国税コメント(2018/10かな?)も出ているようです。

注3: 税制適格で、発行から2年以内のM&Aでの行使については、明確な見解が調べた限りではわかりませんでした。

注4: 税制適格の要件は緩和される可能性があるようです。こちら(2018/9時点での観測記事)参照

有償SOについて

こちらは、税制適格ほど一般的ではないですが、無償ではなく、オプションを従業員が投資行為として有償で(適正価格で)購入するというものです。

適正価格で有償購入しているわけですから、労働の対価(=給料)とみなされず、給与課税(55%)ではなく譲渡課税(20%)となるというロジックです。従業員に購入するお金がない場合には、ちょっと厳しいですが、コミットメントを見るという意味ではいいのかもしれません。もしくはまだ会社価値が小さいときには良い方法と言えるかもしれません。

信託SOについて

基本的には有償SOを信託で包んだものですから、有償SOと同じ税制となります。ただし、主に以下が異なります。

- オプション価値に相当する購入資金は、従業員は負担せず、信託への拠出時に大株主(≒創業社長)が負担します

- 行使価格はフリーズさせることが可能となります

- 信託を組成するためにも会社側にコストがかかります(最低でも数百万)

- スキームがしっかりしていないと税務リスクを追うことになります。具体的には、以下の2つの側面から:

- 行使価格が適正ではない価格であることで有利発行となり、給与課税とみなされるリスク(プレーンな有償SOでも同様のリスクが存在)

- 信託スキームが適正でないと贈与税(55%)がかかるリスク

SOは、資本政策と同様にかなり不可逆です。発行すべき人には発行すべきですが、実質的な発行枠もあるため、バラまくことはできません。過去の貢献と未来の貢献どうバランスすべきかという問題もあります。

でもその前に、経営者側が理解することや、更には従業員に理解してもらうことも非常に骨が折れます。当社justInCaseでは原則的に全役職員にSOについて説明を僕の方からして、理解してもらった上で発行する方針にしています。